DARVAS KUTU TEKNİĞİ

Nicolas Darvas hayatını sahnelerde dans ederek kazanıyordu. Yaptığı iş karşılığı para yerine patronunun senet şeklinde ödeme yapmasıyla hayatının yönü yatırımcılığa doğru kaydı. 6000 paylık bir senet hayatının akşını değiştirmişti. Bir pay 50 cent civarlarındayken, 2 ay sonra 1.90 cente çıkmış, bu kazancı başka hiçbir yerde kazanamayacağını düşündüğü için borsaya karar verdi. İlk başlarda hemen hemen tüm yatırımcıların yaptığı hataları yapmış. İlk başlarda borsa hakkında bilgi sahibi olduğunu düşündüğü kişilerden hangi senetleri almasını gerektiğini sormuş, kim ne söylerse almaya başlıyor bu durum Darvas’ı başarısızlığa itmiş.

1- Tüm zamanların yüksek seviyesinde olacak

2- 2-3 yıllık bir geçmişte yüksek ve düşükleri olacak

3- Haftalık fiyat genişliği ve en azından 4-6 aylık hacim artışı

Sonra senet seçimlerini yapma kısmına geliyoruz.

Öncelikle piyasanın genel yönünü ortalamalarla kontrol etmek.

Farklı sektörler arasında 6-8 hisseyi inceleme. Bu hisselerin genel trend yönüne ve uyumuna bakmak ve bunların fiyat hareketlerini takip etmek.

Olağan dışı fiyat ve hacim hareketlerine baktığımızda diğer adayların tespit edebilmek için hisse senedi bültenlerini incelemek.

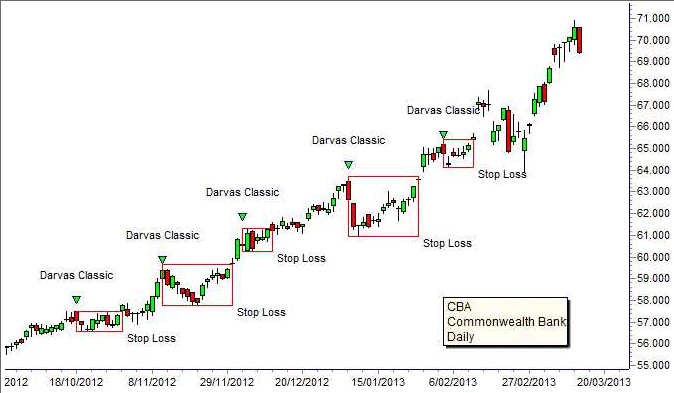

Kutuların Oluşumu:

Öncelikle yeni bir yüksek seviye olacak ve bu yüksek takip eden 3 gün boyunca geçilemeyecek veua bu yükseğe dokunmayacak.

Yeni zirve oluşmadan yeni dip tanımlanamaz. Yeni dip içinde zirvenin uygulanmasının tersi yapılır.

Kutunun üst çizgisini kırdıktan sonra her senette gerçekleşmese de 3 gün üst üste yukarıda kapama kuralı geçerli olur.

Uzun süre 4.000-5.000 hacim aralığında gezinen bir senet için 20.000-25.000 hacim aralığında günlük işlem gerçekleşmesi hacim için sinyal olarak değerlendirilebilir.

Stop-Loss için;

Stop-loss seviyesi için kutu üstünün altında bir noktayı kendi aldığı seneler için 1/8’i altında bir değeri stop noktası olarak belirlenir. Yeni bir kutu oluştuğunda ise öncelikle yeni kutunun oluşmasını beklenir. Bu süre içerisinde eski stop noktası da değiştirilmez. Yeni kutu tamamlandıktan sonra stop noktasını yeni kutunun alt çizgisinin 1/8’i altında bir yere koyulur.

Darvas’ın uyguladığı bu teknik zaman içerisinde değişime de uğramıştır. Darvas bu teknikle boğa piyasasında işlem yapıyordu. Kendisini eleştirenlerin genel ortak noktası o dönem piyasaların boğa döneminde olmasıdır.

Darvas’ın bu tekniği zaman içinde değişime de uğruyor. Darvas bu teknikle boğa piyasasında işlem yapıyor. Kendisini eleştirenlerin genel ortak noktası o dönem piyasanın boğa döneminde olması. Boğa piyasasında olduğu için kazandı düşüncesi hakim oluyor eleştirenlerde. Sonradan Darvas tekniği biraz daha değiştiriyor. 1973-1975 yılları arasında piyasanın ayı olduğu dönemde uyguladığı teknikte kendince bazı düzeltmeler uyguluyor. Bunu uygulamasının, kriterlerini biraz değiştirmesinin sebebini kendisiyle yapılan bir söyleşide açıklıyor. Kısaca, kitabını yayınladıktan sonra çok sayıda kişinin bu tekniği uygulaması nedeniyle, herkes aynı hisseye, aynı giriş noktasına odaklanınca sistemin durma noktasına geldiğini söylüyor. Zaman içinde uyguladığı tekniğin bu nedenle kullanılamadığını gördüğü için ufak bazı düzeltmeler oynamalar yapıyor.

İşlem yapmanın kuralı kutu üstünün 2 kez ihlal edilmesi olarak alınır.

Stop-loss için daha önce belirlediği 1/8 altı kuralını, breakout noktasının %10 altı olarak belirlenir.

Tüm zamanların en yükseği kuralını esnetiyor. (Özellikle uzun süren ayı piyasalarında bunu uygulamanın zor olduğunu görülüyor. Bazı traderlar bunu 1 yılın veya 6 ayın yükseği olarak alıyor)

Darvas Kutu kriterlerine uyan hisse bulamadığı için 2 yıl boyunca hiç işlem yapmadığı dönem olmuş.

Konuyla ilgili Kıvanç Özbilgiç çok detaylı bir video hazırlamış, detaylı inceleyip öğrenmek isteyenler bu videoyu mutlaka izlemeli..